|

Помог ли российским брендам одежды уход зарубежных игроков? Как повлияли на цены колебания валютных курсов? Как изменился за последний год спрос на продукцию для подрастающих поколений? Журнал о моде для профессионалов «PROfashion» провел опрос участников рынка детских товаров о текущей ситуации в индустрии. В опросе приняли участие 22 российских производителя и поставщика детской одежды. Опрос прошел в рамках прошедшей в Москве 19— 22 февраля выставки «CJF — Детская мода-2024. Весна».

На все сезоны

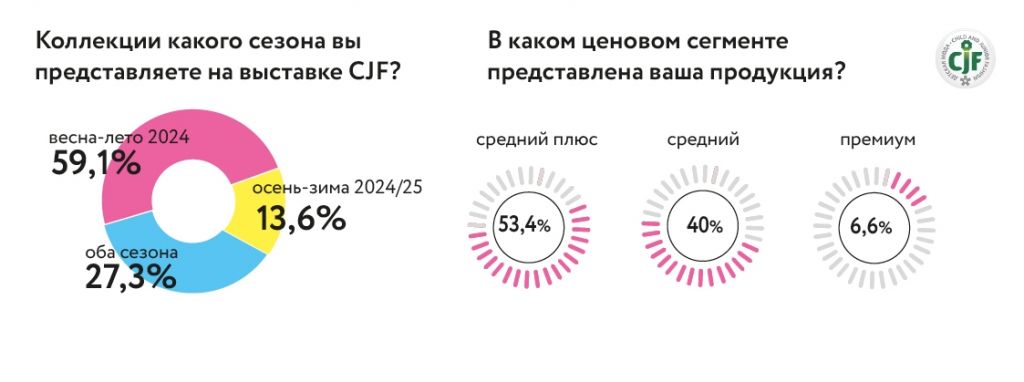

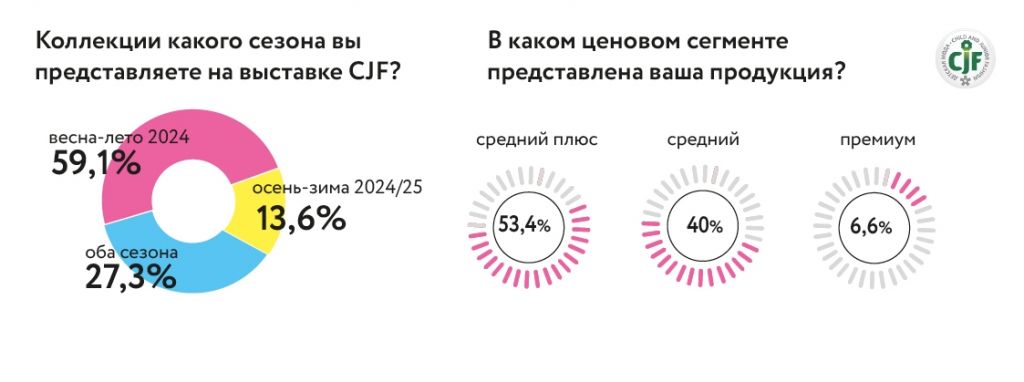

Согласно исследованию, большинство из опрошенных (около 60%) представляли на выставке коллекции ближайшего сезона весна-лето 2024. Около 14% предлагали осень-зиму 2024/25 и более 27% — оба сезона.

Юрий Ежов из бренда Hedda (принадлежит Inventive Retail Group), уточнил: «Мы предлагаем одежду третьего и второго слоя: детские зимние и весенние комбинезоны, куртки и брюки, широкий ряд весенне-летних курток и ветровок».

Представитель марок «Мимимода», Escute Young, Наталья Татаркина прокомментировала: «Весну-лето у нас можно уже отгружать со свободного склада, а на осень-зиму надо писать предзаказ».

Более половины респондентов работают в ценовом сегменте средний плюс.

Наталья Татаркина объяснила: «Сейчас мамы хотят одеть своего ребенка так же модно, как себя, но по доступной цене. Поэтому мы предлагаем в детской коллекции последние тренды с подиума в сегменте средний плюс».

40% опрошенных продают одежду в среднеценовом сегменте и лишь 6,6% — в премиум. Причем, последние нередко предлагают коллекции в обоих сегментах.

Екатерина Захарова, «Наследникъ Выжанова», рассказала: «Мы используем в производстве преимущественно натуральные ткани, органический хлопок, натуральный пух, 100-процентный меринос. Это продукция высокого качества, поэтому мы работаем в ценовых сегментах средний плюс и премиум».

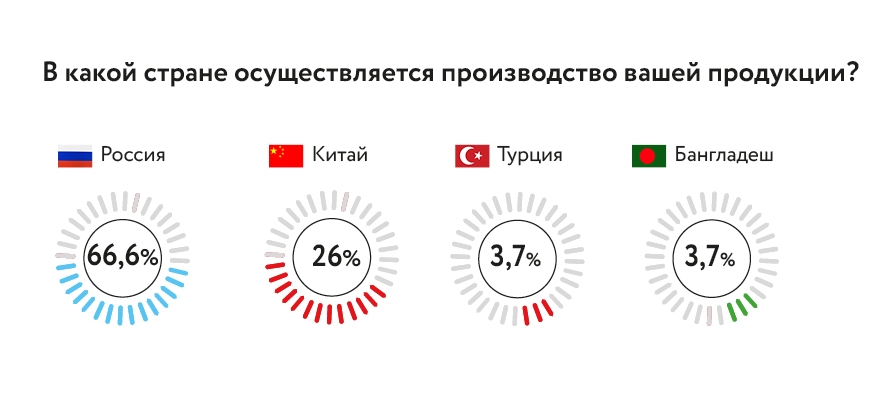

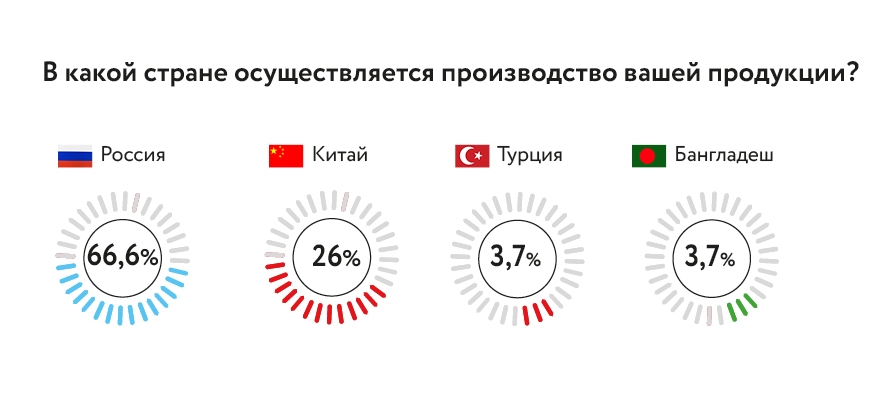

Около 67% брендов детской одежды производят свою продукцию в России, в том числе на собственных предприятиях.

Екатерина Захарова сообщила: «У нас собственная фабрика в Липецке. Недавно мы перевели производство в новое помещение в центре города, где расположены также собственный магазин и офис. Конечно, испытываем трудности с персоналом — нет швей. Молодежь не хочет идти в эту профессию. Стараемся удерживать имеющихся сотрудников — повышаем зарплату. Сегодня в среднем швея у нас зарабатывает около 40 тысяч рублей в месяц».

Ирина Милованова, IRMI, уточнила: «У нас тоже свое производство в Подмосковье, которое осуществляет полный цикл выпуска продукции».

Юрий Ежов, Hedda, возразил: «Найти производство детской одежды полного цикла в России очень сложно. Сейчас мы размещаем пошив всей нашей продукции на одной фабрике в Московской области. И видим, что легкая промышленность в России переживает тяжелые времена. Не хватает рабочих рук и компетенций. Хотим решить эту задачу с помощью диверсификации — планируем разделить производство по категориям: зимнюю одежду размещать на одной фабрике, второй слой — на другой, аксессуары и шапки — на третьей».

26% респондентов размещают заказы на изготовление своей продукции в Китае.

Наталья Татаркина, «Мимимода», Escute Young, рассказала: «Мы производим на крупных фабриках в Китае, потому что такие трендовые вещи с такими принтами и качеством, как у нас, невозможно сшить в России».

Лидеры продаж

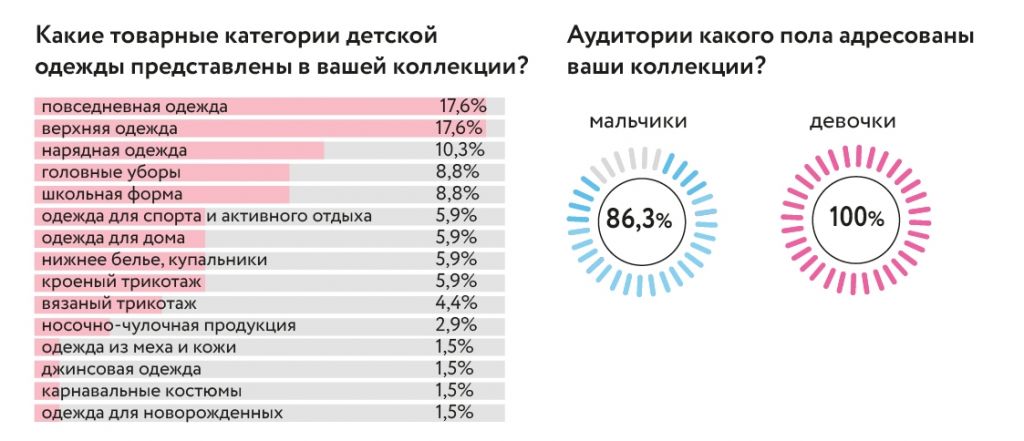

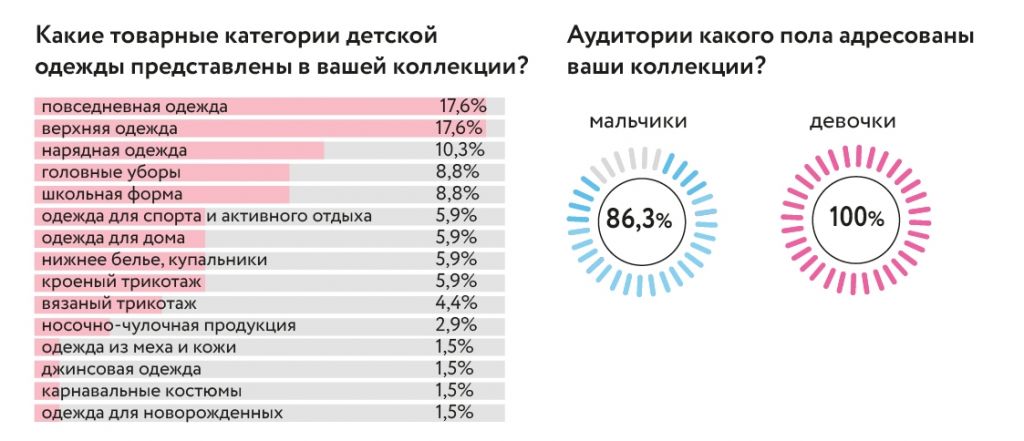

В топ-5 представленных экспонентами категорий детской одежды вошли повседневная одежда, верхняя одежда (по 17,6%), нарядная одежда (10,3%), головные уборы, школьная форма (по 8,8%).

Юрий Ежов, Hedda, уточнил: «Безопасная и комфортная верхняя одежда пользовалась высоким спросом. Нашим хитом стал черный комбинезон с капюшоном».

Ирина Милованова, IRMI, поделилась: «Мы делаем подростковую одежду. Клиенты активно заказывают нарядную коллекцию, люди снова хотят праздника, хотят ярко одевать своих детей. Активно спрашивают и верхнюю одежду — эта ниша просела, видимо, из-за сложностей с поставками из Китая. Кроме того, из Китая везут большими тиражами, из-за во всех магазинах представлено одно и то же. А потребители хотят разные вещи, более стильные. В этом году по запросам покупателей мы начали производить верхнюю одежду, наблюдаем на нее высокий спрос».

Менее всего опрошенные предлагали одежду из меха и кожи, джинсовую одежду, карнавальные костюмы и одежду для новорожденных (по 1,5%). Последняя ниша сокращается по естественным причинам. По данным Росстата, в январе — октябре 2023 года число родившихся в России детей снизилось на 32,4 тысячи, до 1,059 млн, а относительный уровень рождаемости — 8,7 детей на 100 тысяч населения — стал самым низким с 2000 года. Прогноз ведомства предполагает дальнейшее снижение рождаемости до 1,171 млн детей в 2024-м.

Эти показатели коррелируют с данными о возрасте целевой аудитории, с которой работают респонденты. Менее всего опрошенные бренды адресуют продукцию новорожденным (7,8%). Как правило, эти поставщики стараются охватить и другие возрастные категории.

Екатерина Захарова, «Наследникъ Выжанова», рассказала: «Мы выпускаем линейки для групп от новорожденных до 16 лет. Предлагаем школьную форму, термобелье, в общем все, что нужно детям с рождения до завершения школы. Высоким спросом пользуются комплекты на выписку. Это наши лидеры продаж».

Основные целевые группы российских экспонентов составили дети и подростки 7–11 лет (23%), 11–14 лет (около 22%).

Наталья Татаркина, «Мимимода», Escute Young, объяснила, что к этой аудитории нужен особый подход: «Наш бренд одевает детей во взрослую моду. У нас есть коллекция с анимэ для девочек 98–128 см, для подростков 134–174 см. Этот размерный ряд соответствует Zara, Bershka, которые ушли с рынка, и молодежи стало не во что одеться. Мы специально указываем на этикете „16+“, чтобы подростки чувствовали себя взрослыми, и их мамы тоже могли купить себе эти вещи. Байеры в восторге от наших коллекций и трендовых вещей, особенно от брюк-парашютов».

Все опрошенные экспоненты предлагают коллекции для девочек. Более 86% шьют также одежду для мальчиков.

Наталья Татаркина поделилась: «Пока для мальчиков мы предлагаем только капсулы, но в следующем сезоне сделаем полноценную коллекцию».

Влияние на цены

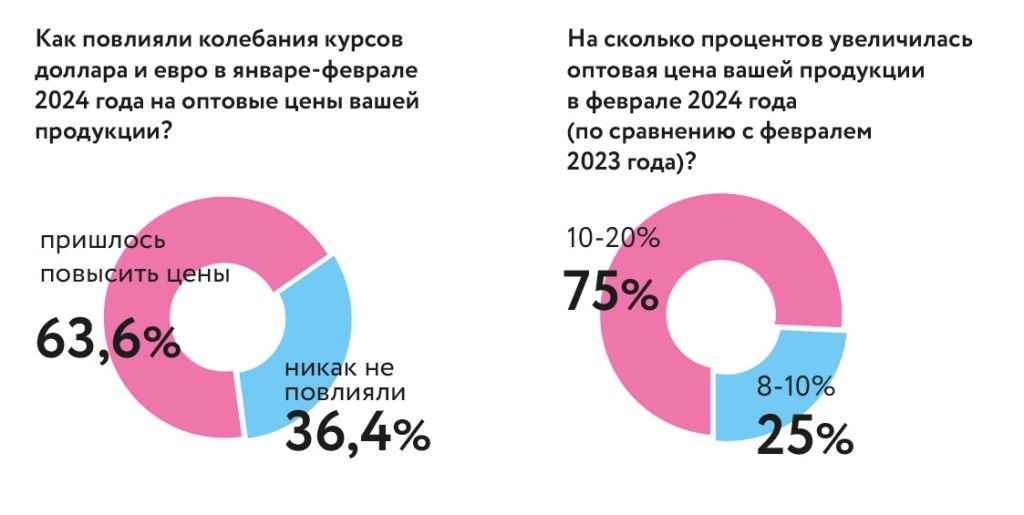

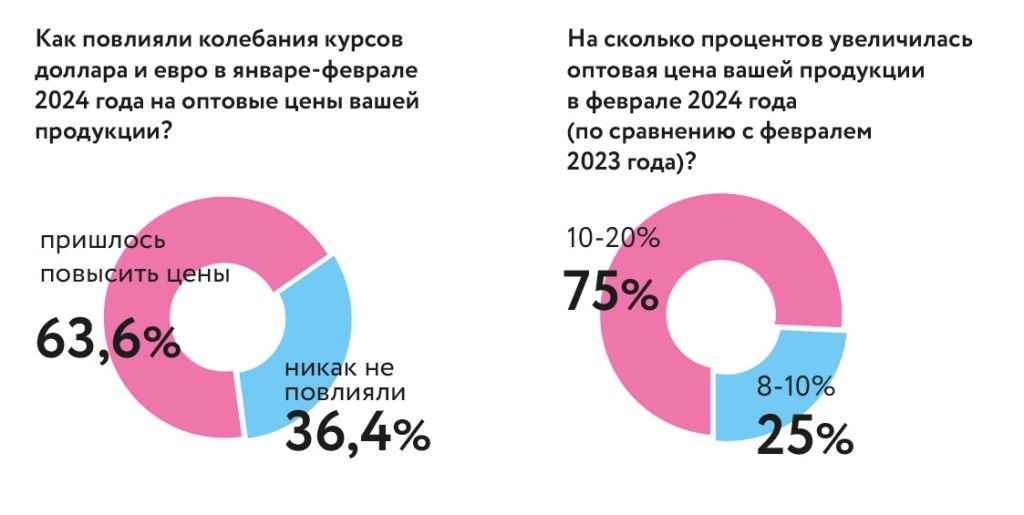

Более 63% респондентов сообщили, что из-за колебания курсов доллара и евро в январе — феврале 2024 года им пришлось повысить оптовые цены на свою продукцию. У 75% опрошенных цены увеличились на 10–20%, у 25% — на 8–10% в годовом выражении.

«Безусловно, мы испытываем проблемы из-за скачков курса валют, потому что все материалы, из которых мы делаем одежду, — импортные. В России, к сожалению, очень мало производителей тканей и комплектующих, — пояснил Юрий Ежов, Hedda. — Поэтому валютный курс влияет напрямую на отпускную и розничную цены. Мы стараемся уменьшить себестоимость операционки в производстве, чтобы удержать рост цен».

Екатерина Захарова, «Наследникъ Выжанова», уточнила: «Подорожание одежды произошло в первую очередь из-за роста цен на ткани, но не более чем на 3–5%».

Более 36% сообщили, что валютный курс никак не повлиял на оптовые цены их продукции.

Ирина Милованова, IRMI, поделилась: «Мы стараемся держать цены за счет оптимизации производственного процесса и экономии. Но тщательно следим, чтобы это не отражалось на качестве продукции».

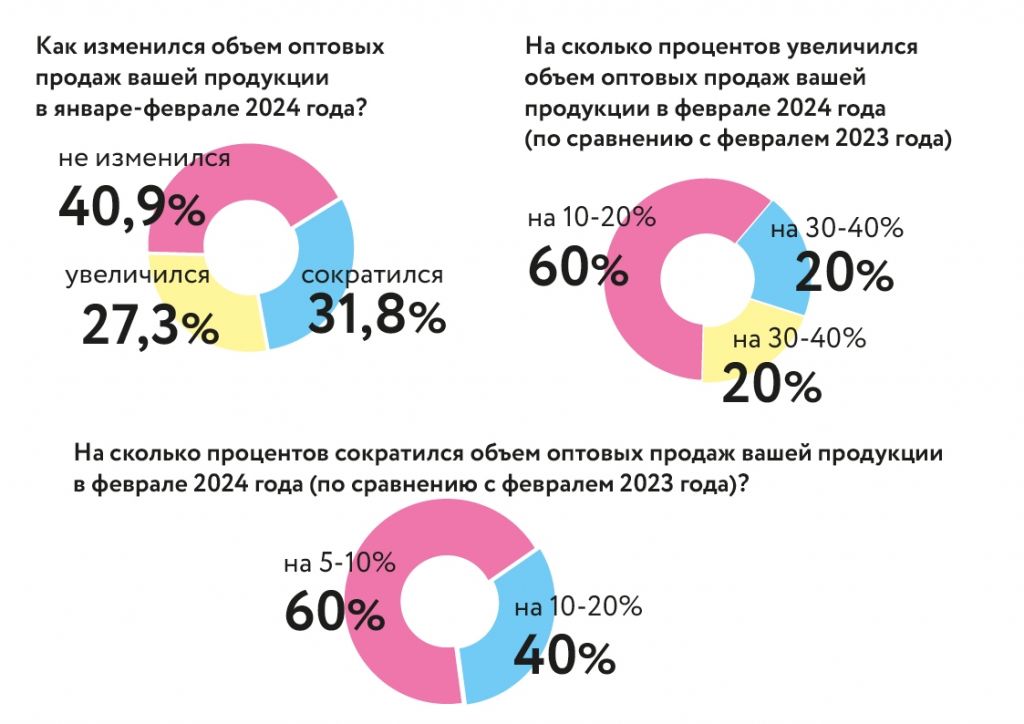

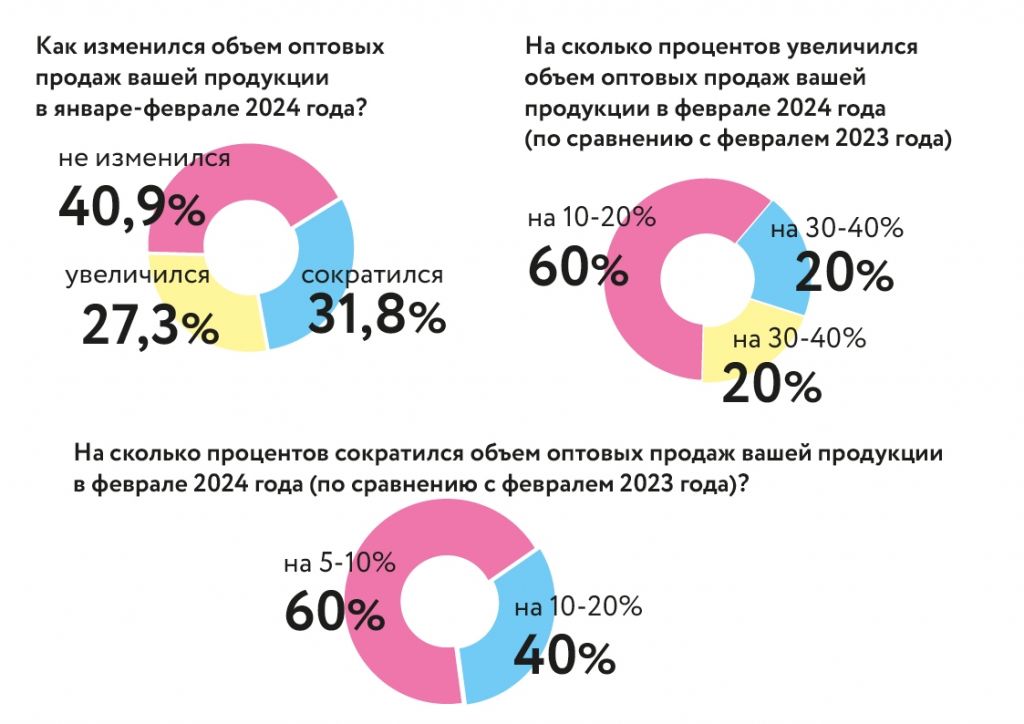

Около 32% опрошенных сказали, что объем оптовых продаж продукции в январе — феврале 2024 года сократился. Из них 60% сообщили, что опт снизился на 5–10% по сравнению с февралем 2023-го, 40% — на 10–20%. Более 27% респондентов отметили увеличение объема оптовых продаж. Из них у 60% продажи выросли на 10–20%, у 20% — на 30–40%, еще у 20% — до +10%. 40,9% респондентов отметили, что объем опта не изменился.

Екатерина Захарова, «Наследникъ Выжанова», поделилась: «Мы наблюдаем прирост оптовых клиентов в связи с уходом иностранных игроков. Те, кто раньше покупал итальянские бренды верхней одежды, теперь переходят к нам».

Ирина Милованова, IRMI, продолжила: «Спрос у нас увеличился. Стало больше новых партнеров. Региональные клиенты увеличили объемы закупок».

Хронический оптимизм

Среди главных трудностей на рынке детской одежды в 2023 году респонденты назвали: рост цен на сырье (35%), на логистику (более 30%), снижение рождаемости в стране (около 12%).

Екатерина Захарова, «Наследникъ Выжанова», уточнила: «Трудности возникли и с доставкой фурнитуры из-за рубежа, ждать довольно долго приходится. Нам пришлось поменять поставщиков».

Ирина Милованова, IRMI, поделилась: «Из любой трудности мы ищем выход. Это для нас рабочий процесс. И мы не столкнулись с проблемами, которые застопорили бы нашу работу».

Большинство опрошенных сообщили, что в 2024 году ожидают роста продаж продукции компании (более 34%), запуска новых ассортиментных линеек (более 29%), новых возможностей для масштабирования бизнеса (22%).

Екатерина Захарова, «Наследникъ Выжанова», рассказала: «О нас узнает все больше и больше потребителей, и мы ожидаем только рост. У нас 7 магазинов в Липецке, Воронеже и Тамбове, Москве. Возможно, в этом году откроем еще один магазин в новом городе».

Юрий Ежов, Hedda, отметил: «Мы ожидаем, что курс вырастет до 100–105 рублей за доллар, что повлияет на себестоимость продукции наших конкурентов. Мы к этой ситуации готовы — у нас очень демократичные цены и качественный продукт. Поэтому ожидаем, что наша продукция будет еще более востребована».

Несмотря на то, что большинство респондентов в 2023 году столкнулось с ростом цен на материалы, логистику и снижением спроса, многие, тем не менее, ожидают в текущем году увеличения продаж и новых возможностей для бизнеса.

Эксперт Елена Письменская, основатель консалтингового агентства Kids Fashion Retail, прокомментировала: «Для ожидания роста есть ряд оснований. Бренды-лидеры, которые имеют собственные магазины, активно расширяли площадки и открывали магазины, они совершенно справедливо ждут дальнейшего увеличения продаж, так как заняли долю ушедших иностранных игроков. Те, кто торгует на маркетплейсах, работают на растущем рынке. К тому же, многие селлеры освоили еще не все площадки, ведя продажи только на Wildberries, но сейчас задумались о выходе на Озон, Lamoda и проч. В офлайн-торговле тем временем появились новые, развивающиеся площадки, мультибрендовые универмаги российских дизайнеров, и они являются перспективной площадкой для небольших брендов. Мне кажется, мы наблюдаем хронический предпринимательский оптимизм — несмотря на все сложности современного рынка, в отрасли остаются работать те, кто верит в нее. Пессимистам тут не выжить».

/ RDT-info.ru

Выбор редактора:

|