|

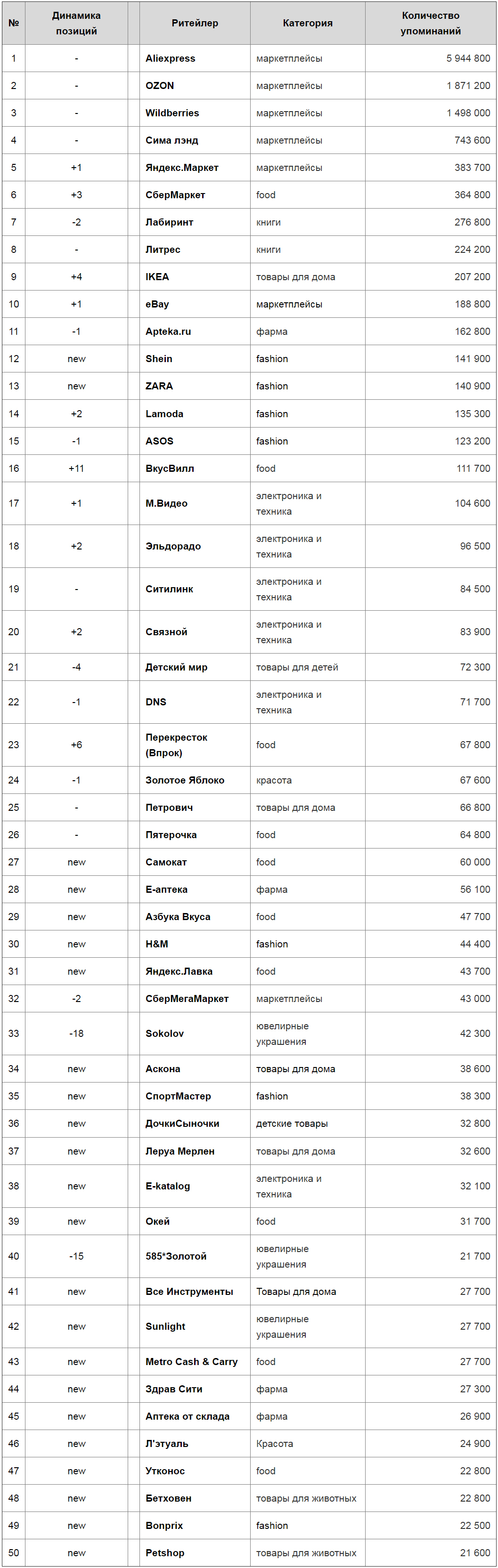

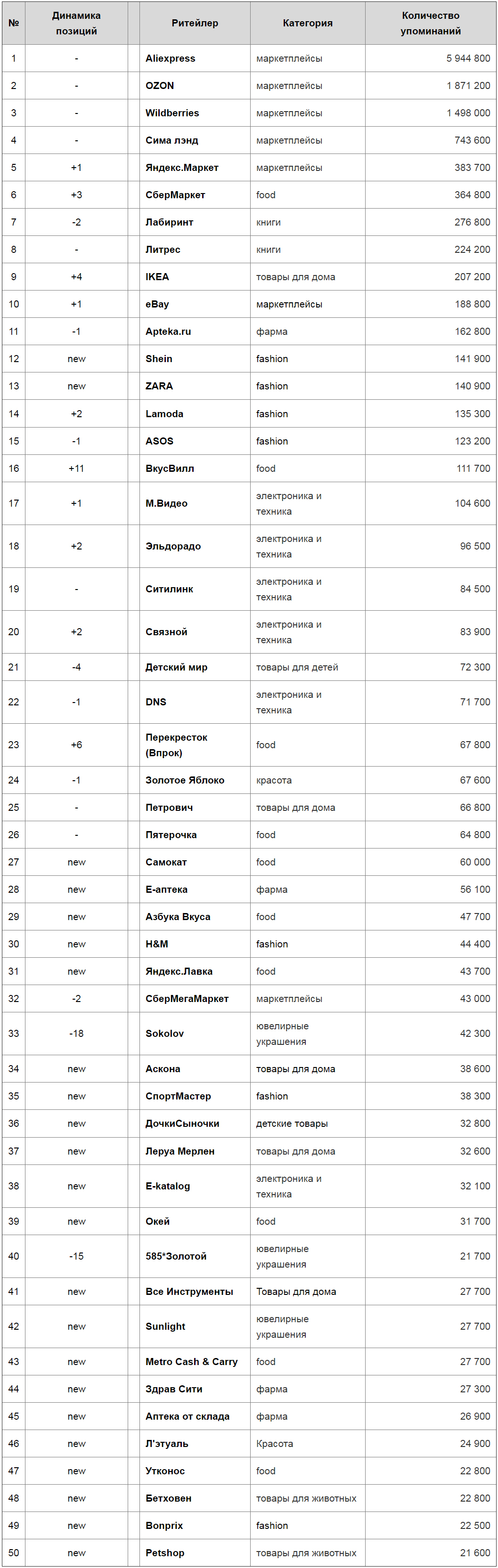

Brand Analytics представляет рейтинг компаний рынка e-commerce, которые наиболее активно обсуждались пользователями в русскоязычных социальных медиа в первом полугодии 2021 года.

В рамках исследования рынка e-commerce было проанализировано более сотни компаний, среди которых отобрано 50 самых популярных онлайн-ритейлеров среди русскоязычных пользователей в социальных медиа.

Если в 2020 году большинство потребителей массово привыкали к шоппингу в формате «дома на диване», то сейчас покупки онлайн стали частью повседневной жизни. Благодаря чему рынок российского e-commerce постепенно стабилизируется – рейтинг покинул лишь 1 ритейлер, 8 игроков сохранили позиции, а каждая пятая компаний показала рост интереса со стороны пользователей.

Активнее других сегментов e-commerce с начала года растут маркетплейсы, онлайн-аптеки и food-ритейл. Каждый пятый участник рейтинга — сервис доставки продуктов на дом. Причем традиционные ритейлеры по популярности все еще проигрывают сервисам доставки продуктов.

«Большая тройка» ритейла: лидеры рейтинга

Один из признаков становления рынка e-commerce в России — стабильные позиции лидеров. Топ-3 рейтинга 2021 года совпадают с результатами исследования Brand Analytics за 2020 год:

1 место — AliExpress

2 место — Ozon

3 место — Wildberries

Большая тройка маркетплейсов вызвала наибольший интерес у пользователей, собрав 9,3 млн упоминаний — это 66% от суммарного числа сообщений всех участников рейтинга. Свою позицию сохранил и Сима-Ленд (4), совместно с лидерами образуя «Big Four» российского ритейла.

Маркетплейс Яндекс.Маркет (5, +1) завершает Топ-5 рейтинга, поднявшись на позицию выше за прошедшие полгода. IT-гигант делает ставку на AR-технологии: в приложении стал доступен просмотр трехмерных моделей товаров. Функция позволит оценить в режиме дополненной реальности как товары впишутся в окружающую обстановку.

СберМаркет (6, +3) продолжает лидировать в сегменте food. Компания поднялась на 3 позиции вверх, оставив позади всех конкурентов food-сегмента. Сервис постоянно расширяет партнерскую сеть: в июне компания объявила о доставке продуктов из IKEA (9, +4) – теперь шведские фрикадельки можно заказать в приложении или на сайте СберМаркета.

Вторая десятка рейтинга оказалась захвачена миром высокой моды: появление в топе Shein (12, new) и Zara (13, new) укрепили позиции fashion-сегмента в рейтинге. Российская Lamoda (14, +2) за период исследоваия обогнала по популярности ASOS (15, -1). Для российского ритейлера фокус на моду оказался удачным: отказавшись от попыток сделать маркетплейс “как у всех”, команда Lamoda сосредоточилась на развитии основного направления. Благодаря чему в I квартале 2021 года аудитория маркетплейса заметно увеличилась, а чистый оборот на одного клиента вырос на 12%.

Но не модой единой: во вторую двадцатку ворвался ВкусВилл (16, +11) — с 27 строчки в 2020 году продуктовый ритейлер поднялся сразу на 11 пунктов. Такому росту способствовали активная экспансия в регионах и фокус на доставку продуктов.

В сегменте доставки продуктов представителей из оффлайна больше, но они проигрывают битву за внимание пользователя онлайн-ритейлерам: ВкусВилл (16,+11), Пятерочка (26), Перекресток (23,+6), Азбука Вкуса (29, new), О’кей (39, new) и Метро Кэш энд Кэрри (43) суммарно получили 351 тыс. упоминаний, тогда как у “цифровой четверки” – СберМаркета (6,+3), Самоката (27, new), Яндекс.Лавки (31, new) и Утконоса (47, new) – суммарно почти 500 тыс. сообщений.

Рейтинг покинул СтолПлит: несмотря на общий рост интереса к покупке товаров для дома в онлайне, мебельный ритейлер не выдержал конкуренции и переместился с 27 позиции за пределы Топ-50 нашего рейтинга.

Топ-50 онлайн-ритейлеров в соцмедиа, первое полугодие 2021

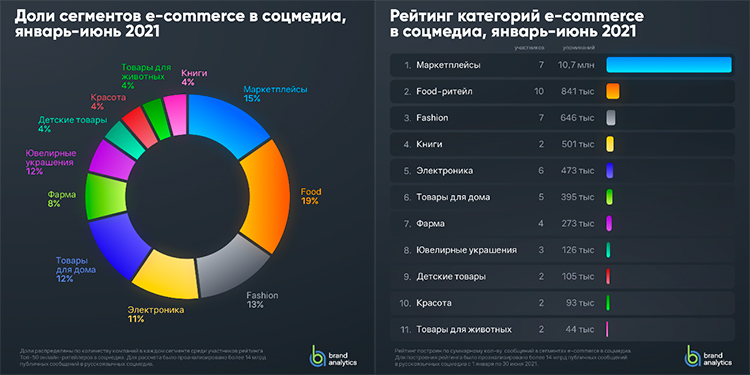

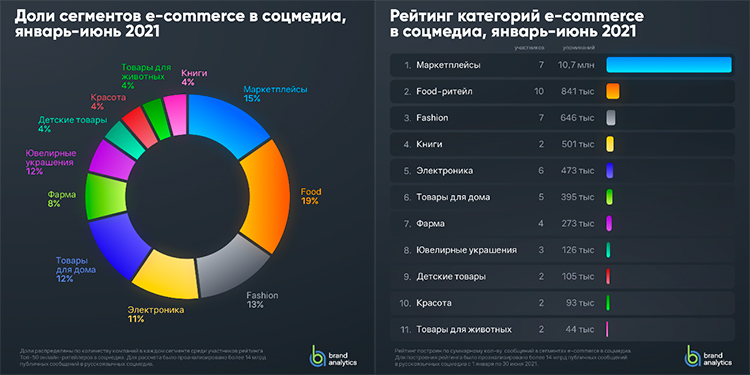

Не маркетплейсами едиными: интерес к сегментам e-commerce в соцмедиа

Если динамика интереса к категориям в 2020 году была похожа на американские горки, то сейчас общий интерес к ритейлу в разрезе категорий стабилизировался: динамика по большинству сегментов имеет лишь сезонные пики и не демонстрирует системных колебаний. Исключение — food-ритейл.

Food (10 позиций). Доставка продуктов стала настоящим must в период пандемии и адаптировалась к ежедневным потребностям пользователей. В рейтинге присутствует сразу 10 представителей продуктового ритейла. Суммарно у сегмента 841 тыс. упоминаний.

Все игроки разделились на 2 лагеря: традиционные food-ритейлеры, кто дополнил прилавки магазинов цифровыми витринами, и онлайн-проекты, работающие по принципу даркстора (это помещение, где хранят товары и собирают заказы для онлайн-магазина).

Маркетплейсы (7 позиций). У сегмента традиционно главные позиции в рейтинге и более 10,6 млн суммарных упоминаний — это самое сильное направление в e-commerce, которое активно расширяет свое проникновение в повседневную жизнь потребителей. В рейтинге представлено 7 маркетплейсов — это 77,6% от всех упоминаний участников.

Fashion (7 позиций). С начала года сегмент вырос как в количестве представителей, так и в суммарном числе упоминаний — 646 тыс. упоминаний за 2021 год. Лидерство Shein — не неожиданность, бренд активно развивается как на российском, так и на международных рынках, ежемесячно наращивая аудиторию и объемы продаж.

Электроника (6 позиций). Данный сегмент продемонстрировал стабильность — в рейтинге присутствуют все участники прошлого рейтинга, суммарно собравшие 473 тыс. упоминаний. Такая ситуация подтверждает сильную конкуренцию в сегменте за внимание потребителя: бренды «идут» по порядку, лишь незначительно уступая друг другу по числу упоминаний.

Товары для дома (5 позиций). Среди представителей сегмента в рейтинге сразу 5 участников, суммарно набравших 374 тыс. упоминаний. В топ впервые вошли Аскона (34), Леруа Мерлен (37) и Все инструменты (41) – в итоге у сегмента 395 тыс. сообщений.

Динамика участников в категории подтверждает рост потребительского интереса к теме ремонта. Согласно результатам российского исследования NielsenIQ во II квартале 2021 года, 44% опрошенных после совершения основных расходов планируют направить бюджет на обустройство дома, ремонт и отпуск.

Фарма (4 позиции). В рейтинге сразу 4 онлайн-аптеки против одного представителя в прошлом году. Россияне переключают свое внимание на онлайн-аптеки — суммарно сегмент набрал 273 тысячи упоминаний с начала года.

Сейчас фарма входит в топ крупнейших рекламодателей в сегменте e-commerce и находится на втором месте по объемам инвестиций в медиа после food-ритейла. Благодаря чему растет не только интерес, но и доверие к покупке лекарств онлайн.

Ювелирные украшения (3 позиции). И даже люксовые направления хотят быть в тренде – покупка драгоценностей тоже переходит в онлайн. В рейтинге три представителя ювелирных брендов — Sokolov (33, -17), 585*Золотой (40, new) и небезызвестный Sunlight (42, new) суммарно получили 126 тыс. упоминаний.

Пользователи в соцмедиа помогают друг другу подобрать идеальный размер колец «на ощупь», рекомендуют комплекты в качестве подарка маме или жене, а бренды активно продвигают себя в различных конкурсах и розыгрышах – такой формат пользователи оценили.

Книги (2 позиции). Интерес к чтению у пользователей, который стал открытием рейтинга 2020 года, сохраняется — у Лабиринта (7, -2) и ЛитРеса (8) устойчивые позиции и более 500 тыс. упоминаний, хотя в рейтинге представлено всего 2 площадки.

Формат потребления книг меняется вместе с трендами. Фокус на саморазвитие и динамичный образ жизни современного горожанина мотивирует переходить на аудиокниги. Благодаря чему книжный ритейл активно развивает такой формат.

Детские товары, красота и товары для животных (по 2 позиции). Данные сегменты также получили достаточное внимание пользователей, хотя в каждой из категорий всего по два бренда. Детскому миру (21,-4) компанию составил детский интернет-магазин ДочкиСыночки (36, new), а в категорию товаров для животных вошли онлайн-магазины Бетховен (48) и PetShop (50).

Куда дальше: тренды российского e-commerce

Заказ через приложение — тренд, который продолжает набирать обороты. По данным отчета App Annie за II квартал 2021 года, Ozon и Wildberries заняли 8 и 9 места в рейтинге самых скачиваемых приложений в России, уступив лишь соцсетям и развлекательным сервисам. 49 из 50 участников нашего рейтинга предлагают клиентам совершить покупку в собственном приложении, причем часть из них — это сервисы mobile-only, недоступные с десктопа.

Рост доли мобильных продаж онлайн-ритейлеров подтверждают не только финансовые отчеты. Активное развитие маркетплейсов, таких как Instagram Shopping и Facebook Marketplace, внутри социальных сетей, а также интеграция функций e-comm в мессенджеры говорит о хороших перспективах развития «in-app» ритейла.

Идем ва-банк. Еще один интересный тренд — маркетплейсы активно покупают банковские структуры, чтобы создать устойчивую платформу для развития e-commerce. Так в феврале 2021 года Wildberries купил банк «Стандарт-кредит», Яндекс недавно завершил сделку с покупкой банка Акрополь, а Ozon ожидает одобрения ФАС для подтверждения сделки с Совкомбанком. Интеграция банка с маркетплейсом позволяет замкнуть цикл коммуникации с покупателем внутри своей экосистемы и помогает маркетплейсам агрегировать данные о покупателях, необходимые для более точного удовлетворения спроса и улучшения качества сервиса.

В момент бурного роста и борьбы за рынок между российскими экосистемами, основные игроки активно расширяют свою экспансию в электронной коммерции. Сбер — лидер по интеграциям: в рейтинге представлено сразу 4 компании цифровой экосистемы. Среди представителей Яндекса в наш рейтинг вошли маркетплейс Яндекс.Маркет и сервис доставки продуктов Яндекс.Лавка. Mail.ru Group тоже активно осваивает онлайн-ритейл — совместно с партнерами ему принадлежит доля в AliExpress Russia, Самокате и ряде других проектов. Ждем новых слияний и поглощений.

Как мы считали

Для расчета рейтинга были проанализированы более 14 млрд русскоязычных сообщений в социальных медиа за период 1 января по 30 июня 2021 года. Данные включают сообщения социальных сетей ВКонтакте, Одноклассники, Instagram, TikTok, Youtube, Facebook, Twitter, а также блогов, форумов, сайтов отзывов, публичных каналов мессенджеров, комментарии к новостным статьям и другие источники.

В рейтинге участвовали онлайн-ритейлеры, которые позволяют сделать покупку и заказать доставку товаров на территорию России, а также имеют русскоязычный интерфейс. В рамках исследования анализировалась популярность всех компаний, входящих в «Рейтинг ТОП-100 крупнейших интернет-магазинов России», публикуемый компаний Data Insight, а также популярность ряда новых игроков отрасли. Компании, предлагающие цифровой мультимедийный контент (музыка, фильмы), в рейтинг не включались.

Для компаний, представленных и в онлайне, и в офлайне, при анализе популярности учитывались только сообщения, имеющие отношение к онлайн-продажам. На результаты рейтинга влияет популярность компании у пользователей, а также их маркетинговая активность. Пишет «New Retail»

Выбор редактора:

|

13/11

В ноябре продажи елочных игрушек увеличились на четверть

13/11

В ноябре продажи елочных игрушек увеличились на четверть

13/11

Одежный ритейлер Gloria Jeans снизит цены на свою продукцию до 30% и нарастит детский ассортимент

13/11

Одежный ритейлер Gloria Jeans снизит цены на свою продукцию до 30% и нарастит детский ассортимент

13/11

Книжная сеть «Читай город — Буквоед» приблизит цены в рознице к маркетплейсам

13/11

Книжная сеть «Читай город — Буквоед» приблизит цены в рознице к маркетплейсам

05/11

Toystore открыл новый магазин игрушек в московском ТРЦ «Саларис»

05/11

Toystore открыл новый магазин игрушек в московском ТРЦ «Саларис»

05/11

Детям до 14 лет могут запретить доступ к социальным сетям

05/11

Детям до 14 лет могут запретить доступ к социальным сетям

05/11

«Детский мир» открыл магазин в таганрогском ТРЦ «Мармелад»

05/11

«Детский мир» открыл магазин в таганрогском ТРЦ «Мармелад»

23/10

В Перми закрылся филиал дальневосточной сети детских товаров «Бубль-Гум»

23/10

В Перми закрылся филиал дальневосточной сети детских товаров «Бубль-Гум»

08/10Международная бизнес-выставка товаров, брендов и услуг для детей и подростков «Kids Russia & Licensing World Russia» пройдет 18 – 20 марта 2025 года в Москве

08/10Международная бизнес-выставка товаров, брендов и услуг для детей и подростков «Kids Russia & Licensing World Russia» пройдет 18 – 20 марта 2025 года в Москве

24/10ROXY-KIDS теперь в Туркменистане!

24/10ROXY-KIDS теперь в Туркменистане!

07/10Успех компании Boom Baby на выставке «Мир детства-2024»

07/10Успех компании Boom Baby на выставке «Мир детства-2024»