|

Brand Analytics представляет рейтинг компаний в сегменте электронной коммерции, которых наиболее активно обсуждали пользователи в русскоязычных социальных медиа в 2020 году.

Локдаун стал одним из самых мощных стимулов для развития интернет-торговли, усилив позиции игроков сегмента e-commerce в российской экономике, а также изменив сценарии потребительского поведения. Резкое увеличение спроса на покупки в Интернете привело к росту обсуждений интернет-ритейлеров. Как итог — 26 млн сообщений с упоминанием участников рейтинга за 2020 год.

Лидеры рейтинга: всё и сразу

Самой обсуждаемой компанией стал AliExpress. Интернет-гигант лидирует с большим отрывом: за прошедший год пользователи упомянули Алиэкспресс более 12,42 млн раз. Площадка прошла путь в сознании потребителей от «закажу пару чехольчиков на телефон» до мощного маркетплейса. Серьезные намерения по развитию на территории России подтвердило создание в 2019 году совместного предприятия Alibaba Group, Mail.ru Group, МегаФона и Российского фонда прямых инвестиций — AliExpress Россия.

Второе место у «русского Amazon» — интернет-магазина Ozon. Год для компании оказался удачным: за первые девять месяцев 2020 года ритейлер показал увеличение объема заказов на 130% по сравнению с аналогичным периодом в 2019 году, рост клиентской базы составил 84% только за апрель-май 2020 года. В конце ноября Ozon развил свой успех, проведя IPO на бирже NASDAQ, результаты которого превысили ожидания экспертов. Лидирующее положение на рынке подтверждает и народное внимание — 2,25 млн упоминаний за год и 2 строчка нашего рейтинга.

На 3 строчке — маркетплейс Wildberries с 1,96 млн упоминаний. По данным самой компании, ежедневно в маркетплейсе совершается более 1,4 млн заказов: на сайте или в приложении можно заказать продукты, бытовую технику и даже… авиабилеты. Любопытно, что чаще других покупки на Wildberries обсуждалипользователи ВКонтакте — у них 52% от общего числа сообщений.

И если лидирующие позиции маркетплейсов в рейтинге вполне ожидаемы, то присутствие некоторых компаний в топе стало сюрпризом. Интерес к чтению со стороны потребителей и энергичное присутствие бренда в соцмедиа позволили книжному интернет-магазину Лабиринт.ру оказаться на 5 позиции рейтинга. Конечно, в период карантина каждый искал себе развлечение по душе, но количество сообщений у компании обогнало даже доставщиков вроде Яндекс.Еда (7 место) и Delivery Club (12 место). А на 15 позиции мы видим ювелирный бренд Sokolov — активная маркетинговая политика позволила компании обогнать в рейтинге такие громкие имена e-commerce, как Lamoda (16), М.Видео (18) и Золотое Яблоко (23).

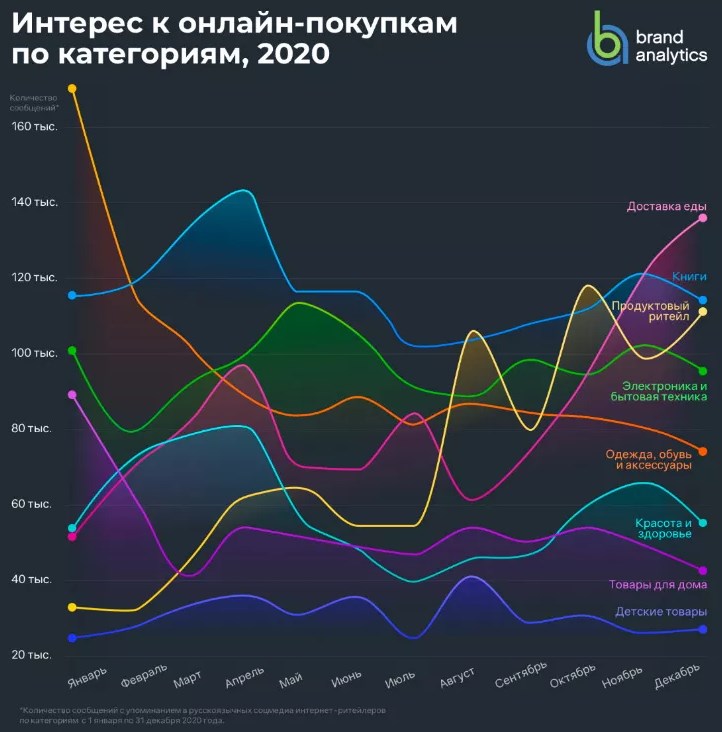

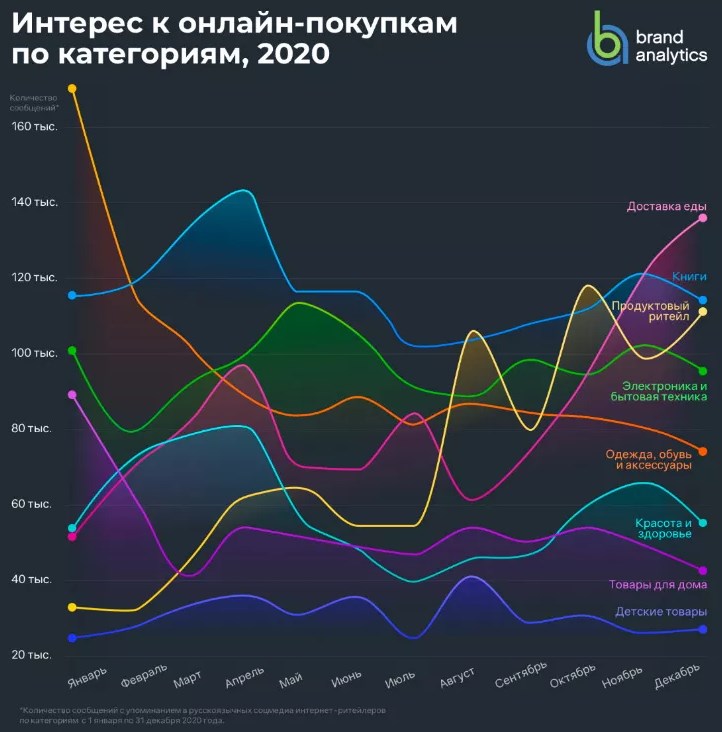

Динамика интереса к онлайн-покупкам: как менялось внимание к интернет-шоппингу в течение года

При построении динамического рейтинга категорий товаров в e-commerce мы исключили данные по маркетплейсам, чтобы «разглядеть» динамику по остальным категориям. Отметим лишь, что динамика обсуждений маркетплейсов в 2020 была минимальна. Итак, какие направления выросли, а какие — теряли привлекательность в глазах потребителей.

Яркий рост показал продуктовый ритейл. Интересно, что взрывной интерес пришелся именно на вторую половину 2020 года, а не на весенний карантин. Начав год с 26 000 сообщений в месяц, интерес к онлайн-покупке продуктов на пике достигал 114 000 упоминаний в октябре.

В конце года финальный рывок позволил доставке еды вырваться в лидеры месяца – категория получила в декабре почти 133 000 упоминаний. При этом в течение года интерес к Delivery Club и Яндекс.Еда колебался, начав тенденцию к устойчивому росту лишь с сентября 2020 года.

Электроника, упав в начале года, восстановила спрос к концу весны и началу лета. Во втором полугодии ситуация в соцмедиа оставалась для категории стабильной. Для детских товаров стабильным оказался весь год. А у книг был явный всплеск в первую волну карантинных ограничений.

Но есть категории, у которых случились потери, и интерес пользователей к ним периодически снижался. Самое большое падение у модного шоппинга: начав год со 170 000 упоминаний в месяц, к декабрю у модного сегмента сохранилось лишь 68 000 сообщений. Падение также отмечено у категорий красота и здоровье и товары для дома. Ситуацию не спасли даже сезонные распродажи и традиционный рост внимания в преддверии новогодних праздников.

Выберите категорию: рейтинг категорий e—commerce в 2020 году

Маркетплейсы (7 позиций) — категория с самым большим числом упоминаний: 19,34 млн сообщений за год. Платформы электронной коммерции — лидеры рейтинга: сразу 6 представителей категории входят в десятку популярных интернет-ритейлеров. Пользователи выбирают AliExpress (1), Ozon (2), Wildberries (3), Сима-Ленд (4), Яндекс.Маркет (6), Ebay (11) и goods.ru (30) за возможность купить все необходимые товары по привлекательной цене в одном месте. Регулярные акции и скидки, конкурентное ценообразование и широкий ассортимент привлекают внимание пользователей.

Книги (2 позиции). Карантин стал отличной возможностью заняться саморазвитием: интерес к книгам переживал второй Ренессанс. В 2020 году русскоязычные пользователи сети оставили 1,35 млн сообщений с упоминанием крупнейших книжных онлайн-магазинов – Лабиринт.ру (5) и ЛитРеса (8). Люди активно делились ссылками на любимые книги и публиковали подборки литературы для всех случаев жизни.

Электроника и бытовая техника (5 позиций). В категории представлены крупнейшие игроки из офлайн-сегмента, которые начинали свою деятельность как физический бизнес с торговыми площадями, очередями в кассу и дежурной фразой от продавца-консультанта в фирменном поло. У М.Видео (18), Ситилинка (19), Эльдорадо (20), DNS (21) и Связного (22) суммарно 1,1 млн упоминаний.

Любопытно, что участники идут друг за другом с незначительным отрывом. Отсутствие явного лидера говорит о высокой конкуренции, где выбор в пользу того или иного магазина делается из-за более выгодных условий и акций.

Одежда, обувь и аксессуары (4 позиции). Отсутствие поводов выйти из дома не стало причиной отказаться от модного шоппинга — в рейтинге 4 представителя сегмента и 1,08 млн упоминаний суммарно: это ASOS (14), Sokolov (15), Lamoda (16) и 585 золотой (24). Причем сразу два бренда — ювелирные. Постоянные активности брендов и желание пользователей «инвестировать во что-то надежное» позволили этому подсегменту получить свою порцию славы в соцмедиа.

Доставка еды (2 позиции). Категория в период пандемии переживала второе рождение: Яндекс. Еда (7) заняла 7 место рейтинга, а ее главный конкурент — Delivery Club (12) расположился на одной из первых позиций во второй десятке рейтинга. Суммарно компании получили 931 тысяч упоминаний в соцмедиа и обошли по популярности родственный продуктовый ритейл.

Продуктовый ритейл (4 позиции). Сегмент рынка, который показал самый большой рост в период пандемии — food-ритейл (суммарно получил 771 тысячу упоминаний в соцмедиа).

Самым обсуждаемым проектом в food-сегменте стала доставка продуктов от СберМаркета (9), которую в 2019 году запустили на базе онлайн-сервиса Instamart. На почтительном расстоянии от лидеров расположились именитые представители продуктового ритейла. Пятерочка (26), ВкусВилл (27) и Перекресток (29) и до начала пандемии развивали цифровые продажи, но локдаун сподвигнул игроков сделать ставку на онлайн.

Красота и здоровье (2 позиции). Эпидемиологическая обстановка привела в e-commerce новый сегмент — онлайн-аптеки. Закон об онлайн-продаже лекарств, принятый в начале апреля 2020 года, позволил сайту Аптека.ру (10) попасть в Топ-10 и получить более 410 тысяч упоминаний. Среди представителей косметического шопинга пользователи чаще других упоминали интернет-магазин Золотое Яблоко (23), который ушел в онлайн «с головой» и продолжает наращивать это направление.

Товары для дома (3 представителя). Домашний уют, который стал необходимостью в период пребывания дома в формате 24/7, стимулировал пользователей делиться идеями и лайфхаками по обустройству жилья и активно обсуждать бренды данной категории. Ставка IKEA (13) на постоянные активности с пользователямисоцмедиа пришлась как нельзя кстати в период локдауна: бренд занял 13 место в топе. Другие участникиТоп-30: отечественный DIY-ритейлер Петрович (25) и мебельный интернет-магазин Столплит (28). Итогом такой популярности категории стало 543 тысяч упоминаний в соцмедиа.

У детских товаров всего один представитель в рейтинге, зато — на хорошей позиции: бренд вошел в первую двадцатку. При большом количестве конкурентов в офлайне, в цифровом пространстве Детский мир (17) оказался лидером по обсуждениям.

Один в поле (не) воин: тренды развития e-commerce

Маркетплейсы встретили пандемию во всеоружии – они давно уже предлагают покупателям комфортный шоппинг, широкий ассортимент, адекватные цены и удобную доставку. Точкой роста и для маркетплейсов, и для брендов стала резко выросшая «взаимная симпатия» – дистрибуция и эффективные продажи через такие каналы стали для брендов ключевым элементом стратегии выживания. Однако не единственным. Второй тренд – инвестирование значительных ресурсов в прямые онлайн-продажи, в дарк-сторы и службы доставки. Третий тренд – слияния/поглощения и выход топ-игрока на биржу.

Как считали

Для расчета рейтинга были проанализированы более 28 млрд русскоязычных сообщений в социальных медиа за период 1 января по 31 декабря 2020 года. Данные включают сообщения социальных сетей ВКонтакте, Одноклассники, Instagram, TikTok, Youtube, Facebook, Twitter, а также блогов, форумов, сайтов отзывов, публичных каналов мессенджеров, комментарии к новостным статьям и другие источники.

В рейтинге участвовали онлайн-ритейлеры, которые позволяют сделать покупку и заказать доставку товаров на территорию России, а также имеют русскоязычный интерфейс. В рамках исследования анализировалась популярность всех компаний, входящих в «Рейтинг ТОП-100 крупнейших интернет-магазинов России», публикуемый компаний Data Insight, а также популярность ряда новых игроков отрасли. Компании, предлагающие цифровой мультимедийный контент (музыка, фильмы), в рейтинг не включались.

Для компаний, представленных и в онлайне, и в офлайне, при анализе популярности учитывались только сообщения, имеющие отношение к онлайн-продажам. На результаты рейтинга влияет популярность компании у пользователей, а также их маркетинговая активность. Пишет «New Retail»

Выбор редактора:

|

28/01

В России выросла доля потребителей, учитывающих при покупке товара бренд или производителя

28/01

В России выросла доля потребителей, учитывающих при покупке товара бренд или производителя

27/01

«Домовенок Кузя» покорил миллиардный рубеж в российском прокате

27/01

«Домовенок Кузя» покорил миллиардный рубеж в российском прокате

27/01

«Глория Джинс» сосредоточится на продажах, производство оказалось убыточным

27/01

«Глория Джинс» сосредоточится на продажах, производство оказалось убыточным

20/01

Роспатент продлил права американской Kimberly-Clark на бренд подгузников Huggies

20/01

Роспатент продлил права американской Kimberly-Clark на бренд подгузников Huggies

17/01

Россияне стали чаще покупать отечественные игрушки из-за удорожания импортных

17/01

Россияне стали чаще покупать отечественные игрушки из-за удорожания импортных

14/01

Компания Disney продлила права на свой бренд в России еще на 10 лет

14/01

Компания Disney продлила права на свой бренд в России еще на 10 лет

14/01

«Ромир» назвал пиковые дни недели для покупок в магазинах и на маркетплейсах

14/01

«Ромир» назвал пиковые дни недели для покупок в магазинах и на маркетплейсах

20/12Почему стоит выбирать матрасы торговой марки Boom Baby?

20/12Почему стоит выбирать матрасы торговой марки Boom Baby?